Comment ça marche ?

Le prêt garanti par l’Etat est un prêt de trésorerie d’un an.

Il comporte un différé d’amortissement sur cette durée. L’entreprise pourra décider, à l’issue de la première année, d’amortir le prêt sur une durée de 1, 2, 3, 4 ou 5 années supplémentaires.

Ce prêt de trésorerie couvre jusqu’à trois mois de chiffre d’affaires. Le prêt bénéficie d’une garantie de l’État à hauteur de 90%. Les banques conservent ainsi une part du risque associé.

L’objet est donc de faciliter la mise en place de nouveaux crédits pour soutenir la trésorerie des entreprises, en accordant aux prêteurs la garantie de l’État, par un dispositif exceptionnel.

Comment rembourser le Prêt Garanti par l’État en cas de difficultés ?

Le Prêt Garanti par l’Etat (PGE) initialement mis en place jusqu’au 31 décembre 2020 a été prolongé jusqu’au 30 juin2022 pour accompagner les entreprises en difficultés, au regard du contexte sanitaire.

Le dispositif de prêt de trésorerie qui comporte un différé d’amortissement d’un an offre désormais la possibilité d’obtenir un différé de 2 ans en cas de difficultés de remboursement.

Le différé concerne le capital, les intérêts ainsi que la garantie ETAT.

A l’issue de ce délai l’entreprise peut décider d’amortir le prêt sur une durée de 1,2,3,4 ou 5 ans supplémentaires, dans la limite de 6 années. La fédération des banques a indiqué que 85% des PGE font l'objet d'une demande d'amortissement (seuls 15% sont soit un remboursement anticipé soit de manière plus rare un différé supplémentaire)

Les établissements financiers, dans le cadre du dialogue régulier avec leur client, pour préparer la décision sur le remboursement du PGE, engagent un échange deux à quatre mois avant la date anniversaire du prêt. Il s’agit d’indiquer à leur client les conditions de taux applicables pour les différentes maturités possibles.

La garantie de l’Etat coûte entre 0,5% et 1% en fonction des maturités choisies et la banque dans le cadre de ce dispositif prête au prix coûtant de sa ressource mais dans la limite de 1.5% pour les durées de 1 et 2 ans et 2,5% pour les autres durée (taux qui inclut le coût de la garantie Etat). Néanmoins les taux peuvent différer d’un établissement à l’autre.

Le MEDEF.NC invite chaque entreprise à dialoguer avec son conseiller habituel pour trouver la meilleure des solutions à ses difficultés de trésorerie.

Les dernières évolutions du PGE (depuis le 14 janvier 2021)

Il a été convenu avec la Fédération bancaire française, que toutes les entreprises qui le souhaitent, quelles que soient leur activité et leur taille, aient le droit d’obtenir un différé d’un an supplémentaire pour commencer à rembourser leur prêt garanti par l’État (PGE).

Explication :

Une entreprise ayant contracté un PGE en avril 2020, et qui ne serait pas en mesure de commencer à le rembourser en avril 2021, pourra ainsi demander un report d’un an et commencer à le rembourser à partir d’avril 2022.

Le report n’est pas automatique, ainsi le différé d’amortissement supplémentaire nécessite l’accord de la Banque.

Les principales caractéristiques

Il est ouvert à toutes les entreprises jusqu'au 30 juin 2022 quelles que soient leur taille et leur forme juridique :

PME, ETI, agriculteurs, artisans, commerçants, professions libérales, entreprise innovante, micro-entrepreneur, association, fondation,...Et les entreprises innovantes

la Nouvelle-Calédonie créée un statut de Jeune entreprise innovante qui va permettre aux start up de bénéficier de l'accès au PGE alors qu'elles en étaient jusqu'à présent exclues

Certaines SCI, les établissements de crédits et sociétés de financement et les entreprises qui font l’objet d’une procédure collective sont exclus.

Les entreprises peuvent souscrire un prêt garanti par l'État auprès de leur établissement bancaire habituel et ce depuis le 6 mai 2020.

Pour l’essentiel dans ce cas, le PGE est régi par les mêmes règles qu'un prêt lorsqu'il est souscrit auprès d’une banque.

Plafond des prêts couverts par la garantie État

Une même entreprise peut bénéficier de plusieurs prêts garantis par l’État dans la limite des plafonds suivants :

• Pour les entreprises créées avant le 1er janvier 2019 : 25 % du chiffre d’affaires HT constaté lors du dernier exercice clos ;

• Pour les entreprises créées après le 1er janvier 2019 : la masse salariale estimée sur les deux premières années d’activité ;

• Pour les entreprises innovantes : deux fois la masse salariale France constatée en 2019, ou, le cas échéant, de la dernière année disponible

Le montant du prêt

Il peut atteindre jusqu’à 3 mois de chiffre d'affaires 2019 HT constaté ou 2 années de masse salariale pour les entreprises innovantes ou créées depuis le 1er janvier 2019.

Aucun remboursement n'est exigé la 1ère année.

Le chef d'entreprise prendra la décision sur le remboursement : il pourra décider de rembourser immédiatement son prêt, de l'amortir sur 1 à 5 ans supplémentaires, ou de mixer les 2.

Attention la durée totale : différé + amortissement, ne peut s’étendre au-delà de 6 ans (durée maximale voulue par la Commission Européenne).

Le capital ne sera remboursé qu’après la période de différé.

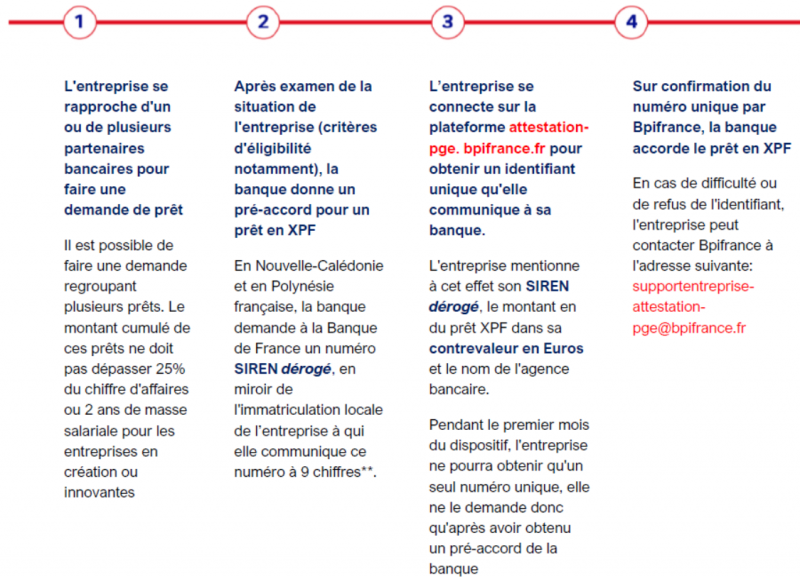

La procédure s’effectue en 4 étapes :

La demande d’octroi de prêt supplémentaire dans le cas où vous n’auriez pas épuisé le montant maximum reste possible mais soumise à l'étude de votre dossier par la banque prêteuse.

Notre valeur ajoutée

A L'ATTENTION DES ADHERENTS DU MEDEF-NC :

- Pour les demandes juridiques, vous pouvez les adresser à [email protected], Vanessa Caumel et Loic Couturier y répondront ;

- Pour les demandes économiques, vous pouvez joindre Eric Dinahet via [email protected].